坚守长期主义

坚守长期主义

学理财,上水星财富学堂。小伙伴你好,欢迎继续学习《基金会员实战营》

上节课,我们学习了两种投资方式:定投和一次性投资。其中,增量资金适合定投,存量资金适合一次性投资或大额定投。不过这样做就一定能赚钱吗?答案是未必。

如果你读过金庸的武侠小说,就会发现,各路武功都包括了外在的招式和内在的心法。越是重要的武功秘籍,越注重修炼心法。其实投资基金也一样,任何策略都必须搭配心法使用。

在投资过程中,你会遇到三个“心魔”,干扰你的投资决策,最后可能让你“竹篮打水一场空”。它们分别是:怕涨心理、怕跌心理和攀比心理。

# 第一个“心魔”:怕涨心理。

看到基金涨了,大家都会很开心。可是开心中还有一丝顾虑,害怕刚赚到手的钱还没捂热就“吐回去”。这种稍微涨一点就害怕的情况,就是怕涨心理。

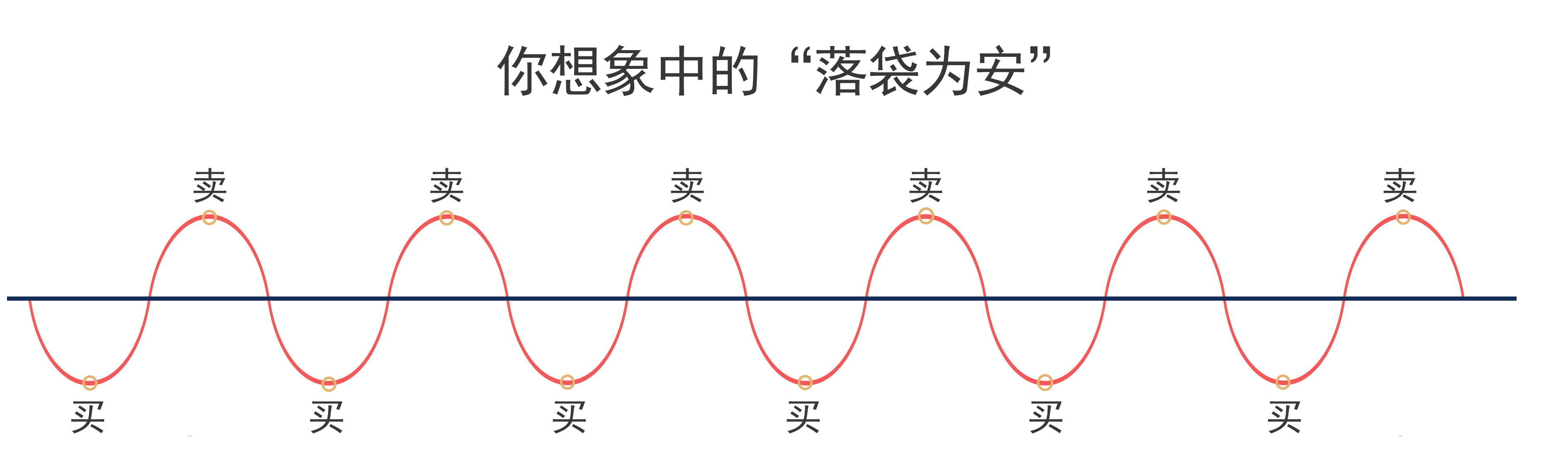

很多人在怕涨心理的作用下,会选择及时落袋为安。每次赚到一点就赶紧卖掉,然后从头再来一次,企图靠这种方式反复赚“小钱”。

如果真的能反复赚“小钱”,积少成多也是一笔不错的收益。但问题就在于,这种模式真的能持续下去吗?

当基金净值在一个范围内持续震荡时,这种方法是可行的。就像上图一样,你可以反复地“低吸高抛”,反复赚“小钱”。

可是一旦基金不再震荡,开始持续上涨或持续下跌,这种方法就失效了。

大家可以参考文稿中的插图。在持续上涨的情况下,如果你赚到一笔小钱后落袋为安,那就没有再一次 “低吸”的机会了。即使你重复买入,也不可能拿到原来那么低的成本。结果就是,基金实现了大涨,而你只能从中赚几次塞牙缝的“小钱”,浪费了大行情。

在持续下跌的情况下,基金根本不会提供“高抛”的机会,反复落袋、积少成多的策略再一次失效。

总的来说,频繁交易在大涨时会浪费行情,在大跌时还要和别人承受同样的损失,明显弊大于利。

而且,市场行情无法预测。没有人知道基金接下来的走势是上涨、下跌还是震荡。一个时而有效、时而无效的方法,只能让你时而赚钱、时而亏钱,根本不可持续。

希望大家摆脱怕涨心理,看淡短期行情,杜绝频繁交易,不要总想着赚点小钱就落袋为安,而是要买入之后拿得住,做一个长期主义者。任何短期行情放在长期来看,都只是大海中的一朵小水花。

# 第二个心魔:怕跌心理。

看到基金跌了,很多人的心里会犯嘀咕:如果我现在不卖,会不会跌更多呢?这种稍微跌一点就害怕的情况,就是怕跌心理。

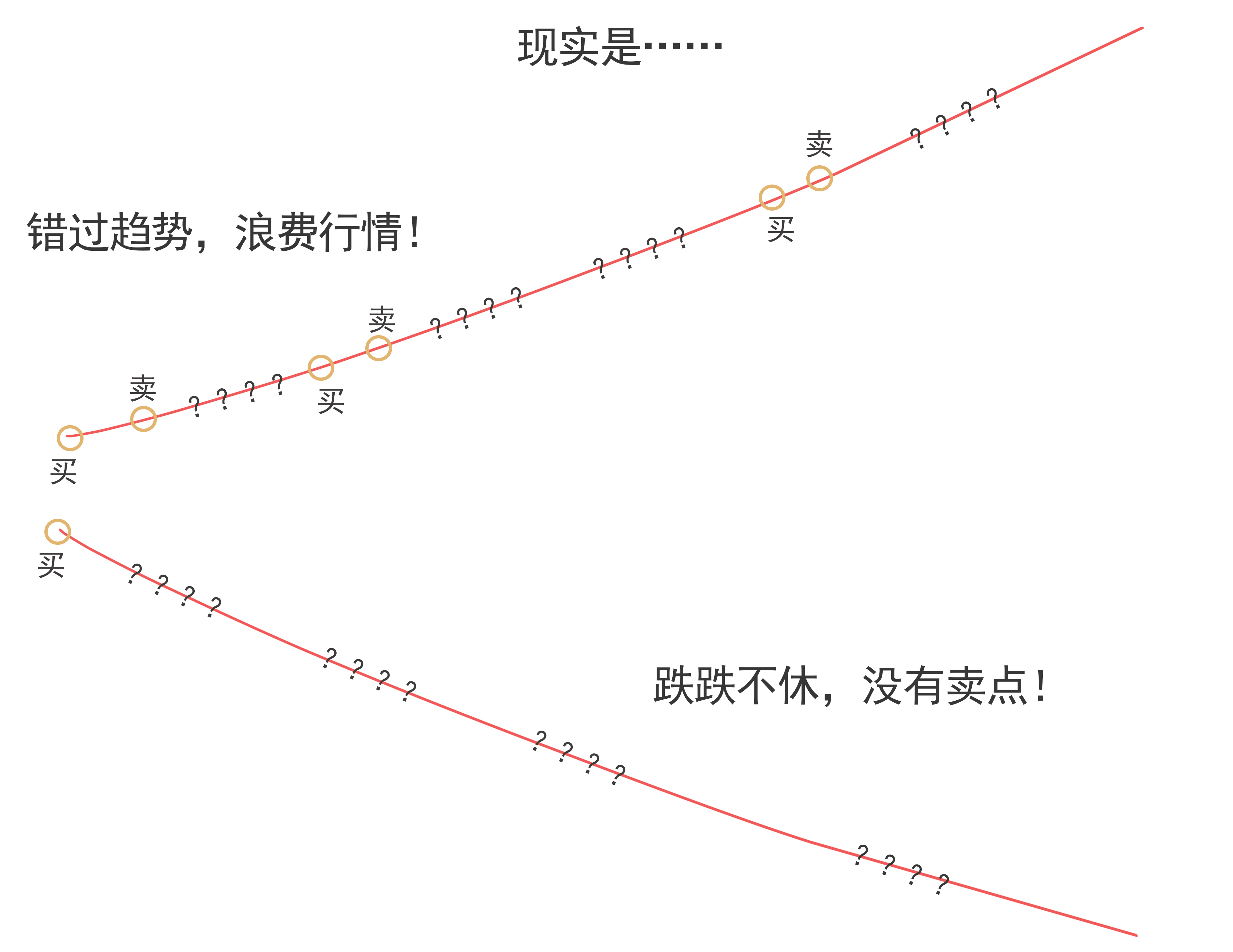

以 2018 年为例。这一年是典型的熊市行情。整个股市处于持续下跌的状态,沪深 300 跌幅为 -25.29%,中证 500 跌幅为-33.30%。即使把两者做成组合,也需要承担 -29.79% 的下跌。

试问一下,如果你面对如此大的下跌,还能够安然不动、耐心持有吗?不少新手会“割肉”止损,甚至由此判断投资策略不靠谱。

其实这并非投资策略的问题。我们不能用短期的效果去验证长期策略是否可行,长期策略只能长期坚持才能看到效果。

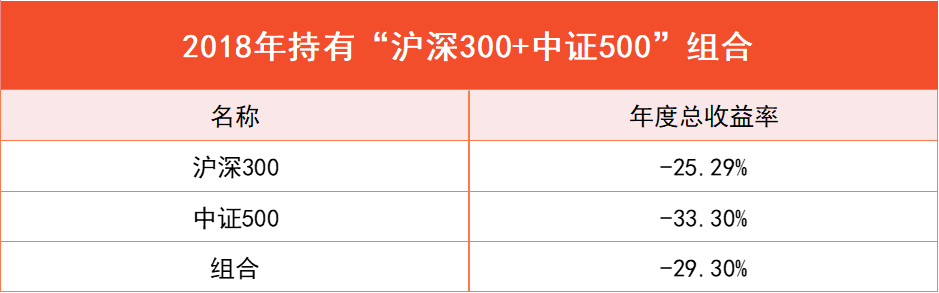

还是以“沪深 300+ 中证 500”组合为例,从 2012 年到 2021 年这 10 年间,如果你进行一次性投资,不管在哪一年买入组合,只要持有满 5 年,最终都是赚钱的状态。

当你坚定持有满 10 年,组合会为你带来 118.21% 的总收益率,换算成年化收益率为 8.12%。

对于长期投资而言,道路是曲折的,前途是光明的。短期内的下跌可能让你体验不好,但不应该“割肉”止损。只要把持有时间拉长,赚钱的确定性会明显提高。

以上讨论的是一次性投资的情况。如果是定投,是否还要坚守长期主义呢?接下来以中证 500 指数为例,我们来进行一次“定投小测验”

大家看文稿中的插图,从 2019 年 1 月 7 日, 到 2022 年 1 月 6 日,整整 3 年时间,定投中证 500 的总收益率是如下变化的:

可以看到收益率总体向上,但中间过程十分曲折。当你定投到第 6 个月,原本赚钱的基金反倒变成了亏损。此时你已经坚持定投满半年,好不容易赚了点钱,结果又亏回去。请问你还会相信定投吗?很多新手在这一关就会“割肉”离场,淘汰出局。

姑且假设你意志坚定,没有倒在第 6 个月,而是坚持定投,然后你会发现,定投第 7 个月、第 8 个月还是亏损的状态。已经定投大半年,居然连亏三个月。这时候,更多人的意志会出现动摇,市场又会淘汰一批投资者。

如果你熬过了这个阶段就会发现,收益涨起来了,你赚到钱了,而那些早早“割肉”的人却彻底错过了。

可见,不管是一次性投资还是定投,都需要坚守长期主义。

很多不成熟的投资者,在基金回撤的时候,在账户暂时亏损的时候,总是抱怨基金很烂,或者投资策略无效,但从来认识不到自己太“短视”。

如果你“短视”,看不到长期的利益,只纠结于眼前暂时的下跌,那么即使基金再好也很难赚钱,因为你会倒在黎明前。

# 第三个心魔:攀比心理。

攀比心理指的是,虽然买入之后赚到钱了,但是发现别人的基金赚钱更多,想换成和别人一样的。

大家要知道,基金短期赚钱多,很可能是因为蹭到了热点。当你发现基金收益突飞猛进的时候,说明热点已经升温,再去购买反倒会高位“接盘”,然后跟着热点降温的过程一路亏损。

此外,基金短期赚钱多,还可能是因为轮动。包括行业轮动、大小盘轮动等等。

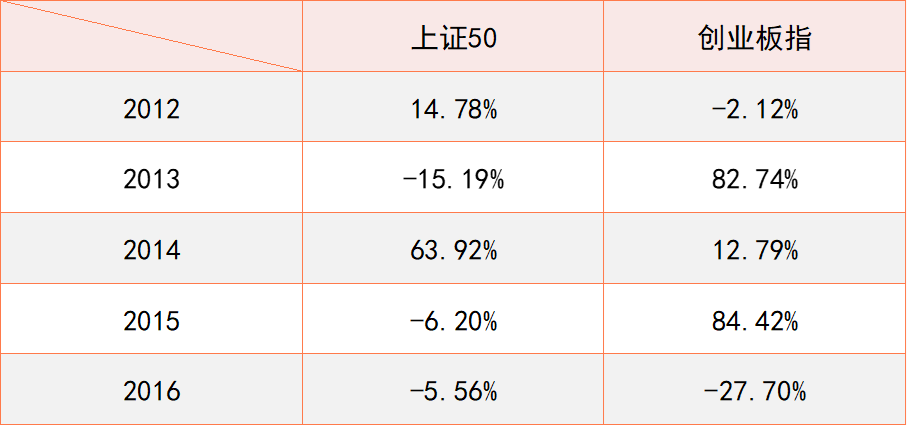

举个例子,下图是 2012 年到 2016 年期间,上证 50 和创业板指的涨跌情况,可以看出两者有明显的大小盘轮动。

张三在 2012 年投资了创业板指数基金,结果亏损了-2.12%。但他发现,李四投资上证 50 指数基金赚到了 14.78%。

张三很羡慕李四,在 2013 年切换成了上证 50。结果,这一年上证 50 下跌-15.19%,创业板指反倒大涨 82.74%。

张三后悔不已,在 2014 年 又换回了创业板指。结果,这一年创业板指仅仅涨了 12.79%,上证 50 反倒大涨 63.92%。

2015 年,张三顺势改回上证 50。结果上证 50 跌了-6.20%,创业板指大涨 84.42%。

2016 年,张三又顺势改回创业板指。结果创业板指大跌 -27.70%,上证 50 只跌了-5.56%。

在这个过程中,张三总是跟随最近一年表现最好的指数,可是,他买什么,什么就表现差;他不买什么,什么就表现好。

其实并非市场在专门针对张三,而是他在攀比心理的作用下,无法做到长期持有手中的基金。

这个情形就像排队购物一样。当你排好队以后,发现旁边的队伍走得更快,这时候你是继续留在原来的队伍里呢,还是一直选择走得快的队伍,在队伍之间换来换去呢?

大多数人都知道,保持在一个队伍一直排下去是比较合理的做法,那种跳来跳去的选择是非常糟糕的。

希望大家在投资中,忽略短期内的热点和轮动,摆脱和他人攀比短期收益的心态,不要总是“这山望着那山高”。只要选择基金的逻辑没问题,请允许它短期的落后。

有句话说得好:“如果我不能在你失败的时候支持你,又如何在你成功的时候说爱你。”其实我们和基金就是这样的关系。

不管是怕涨心理、怕跌心理还是攀比心理,背后的病根都在于忽视了“长期”两个字的威力。很多投资者把长期主义比作“时间的玫瑰”,只要时间充足,玫瑰就会为你绽放。愿大家都能成为长期主义者。

本节课的内容到此结束。最后做一下总结。

# 总结

1.希望大家摆脱怕涨心理,看淡短期行情,杜绝频繁交易,不要总想着赚点小钱就落袋为安,而是要买入之后拿得住,做一个长期主义者。任何短期行情放在长期来看,都只是大海中的一朵小水花。

2.在基金回撤的时候,在账户暂时亏损的时候,如果你“短视”,看不到长期的利益,只纠结于眼前暂时的下跌,那么即使基金再好也很难赚钱,因为你会倒在黎明前。

3.希望大家在投资中,忽略短期内的热点和轮动,摆脱和他人攀比短期收益的心态,不要总是“这山望着那山高”。只要选择基金的逻辑没问题,请允许它短期的落后。